NH투자證"에코프로비엠, 디스카운트 점진적 해소"

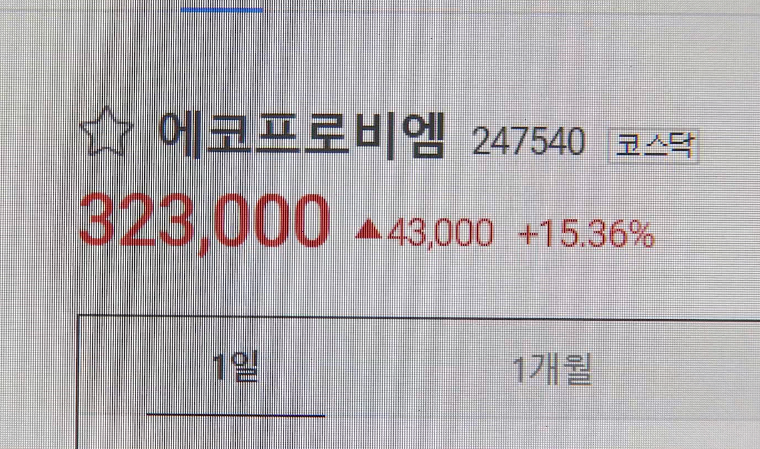

[서울경제TV=김혜영기자]NH투자증권은 29일 에코프로비엠에 대해 “공장 조기 가동, 대표이사 변경, 내부통제 강화 등 사업이 정상화되는 중”이라며 투자의견 매수, 목표가는 74만원을 유지했다.

주민우 연구원은 “최근 주가 하락으로 동사 밸류에이션은 2024년 기준 EV/EBITDA 12배에 거래 중”이라며 “경쟁사 엘앤에프의 2024년 EV/EBITDA가 17배이고, 국내 2차전지 평균이 16배라는 점을 감안 시 상대적 저평가 상태”라고 설명했다.

이어 “연초 발생했던 공장 화재 및 내부자 거래 이슈에 따른 일시적 저평가 구간이라고 판단한다”며 “공장 조기 가동, 대표이사 변경, 내부통제 강화 등 정상화의 길로 가고 있어 저평가 구간이 오래 지속되지 않을 것”이라고 전망했다.

또한 “1분기 매출액은 5,910억원, 영업이익은 355억원으로 컨센서스를 각각 0.2%, 15.4% 하회를 예상한다”며 “당사 기존 추정치에는 대체로 부합할 전망”이라고 내다봤다.

주 연구원은 “21년4분기 CAM6 1라인 가동에 이어 올해 1준기 CAM6 2라인 가동이 추가돼 매출액 성장을 견인하고 있다”며 “수익성은 니켈, 리튬 등 주요 메탈 가격이 1분기에 급등하며 단기 수익성에 부담으로 작용할 것”이라고 분석했다.

또한 “메탈 가격을 판가에 전가하는 방식은 프로젝트마다, 고객사마다 상이하다"며 "동사의 경우 직전 3개월 누적 평균 메탈 가격을 다음 월에 반영시켜 나가는 구조이므로 메탈가격이 급하게 오를 경우 단기 영업이익률에는 부담으로 작용, 하지만 3개월이 지나면 원가 상승분이 모두 판가로 전가되기 때문에

연간으로 봤을 때 경쟁사와 차이는 없다"고 평가했다.

그는 “3월 급등한 니켈의 경우 22년2분기 판 가 상승으로 이어질 전망”이라며 “2분기부터는 CAM6 가동이 모두 반영되고, 판가도 상승해 컨센서스를 상 회하는 실적이 기대되고 유상증자 확정에 따른 재원 확보로 해외공장(미국 18만톤+유럽 14만톤) 착공에도 탄력이 붙을 전망”이라고 진단했다. 특히 “사업 정상화에 따라 동사의 밸류에이션 디스카운트 역시 점진적으로 해소될 것으로 기대된다”고 덧붙였다./hyk@seadaily.com

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]

#Tag