이도, 폐기물 사업 통한 외형 성장·수익성 확대…IPO 속도

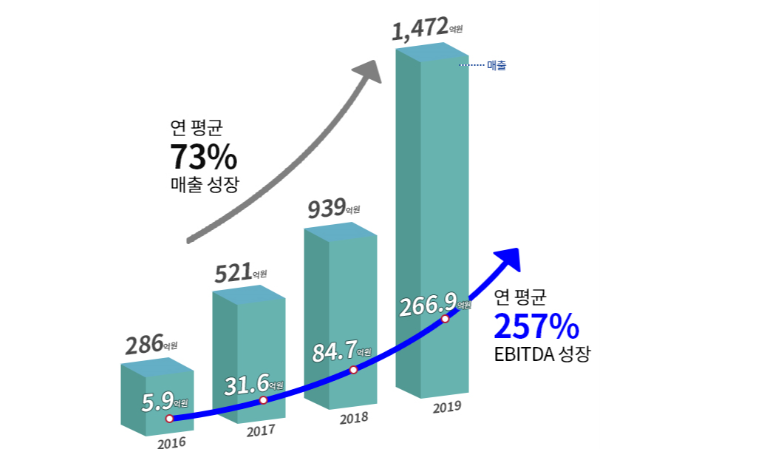

이도 실적 추이.[사진=이도]

[서울경제TV=김혜영기자] 통합운영관리(O&M) 전문회사 이도가 가파른 실적 성장세에 힘입어 IPO(기업공개)에 박차를 가하고 있다고 6일 밝혔다.

이도는 지난해 연결 재무제표 기준 매출액 1,472억원, 영업이익 156억원을 달성했다. 이는 1년 전 같은 기간과 비교해 매출은 57%, 영업이익은 122%나 늘어난 수치이다. 지난 2016년부터 작년까지 매출 3년 연평균 성장률은 73%에 달했다.

특히, 폐기물 기업들의 시장가치를 산정하는 기준인 감가상각전영업이익(EBITDA) 성장세가 두드러졌다. 감가상각전영업이익(EBITDA)는 지난 2018년 85억원에서 지난해 267억원으로 215%나 증가한 것으로 나타났다. 지난 2016년부터 2019년까지 3개년 연평균 성장률은 무려 257%에 달해 수익성이 크게 확대되고 있는 것으로 집계됐다.

이도의 주력 사업인 폐기물 사업을 중심으로 한 환경 부문이 실적 견인차 역할을 톡톡히 해냈다. 이도의 환경 부문 매출액은 2018년 191억원에서 2019년 390억원으로 2배 이상 늘었다. 이도의 올해 환경 부문 매출 비중은 전체의 약 40%까지 상승할 것으로 추정된다고 회사 측은 전했다.

특히 기존 건설 혼합 폐기물 처리 역량 확대, 신규 사업장 인수 및 운영, 폐기물 및 소각, 수처리 단가 상승 등의 영향으로 외형 성장과 수익성 확대가 나타났다. 현재 이도는 건설폐기물 7,200t/일, 의성 방치폐기물과 같은 건설혼합폐기물 400t/일 처리 규모의 수도권 환경, 폐기물 소각 60t/일 규모의 그린전주 소각장, 수처리 200t/일 규모의 일성 폐수처리장을 운영하고 있다.

업계 평균 건설 폐기물 처리 단가는 2019년 통당 2만1,000원에서 최근 2만3,000원으로 올랐다. 이와 함께 소각 단가 역시 같은 기간 18만원에서 20만원, 폐수처리 단가는 톤당 12만원에서 14만원으로 상승했다. 이 같은 호재에 힘입어 최근 폐기물 처리 업체인 코엔텍 55%, 와이엔텍 47%, 인선이엔티 39% 등 강세를 보였다.

이도 관계자는 “현재 미래에셋대우를 대표 주관사로, 대신증권을 공동 주관사로 선정해 IPO(기업공개)작업을 준비 중”이라며 “IPO(기업공개)를 통해 폐기물 처리 풀밸류체인을 구축하는 등 국내 1위 폐기물 사업자로 자리매김하는 동시에 폐기물 분야 신성장기업으로 도약하겠다”고 말했다./jjss1234567@naver.com

[ⓒ 서울경제TV(www.sentv.co.kr), 무단 전재 및 재배포 금지]